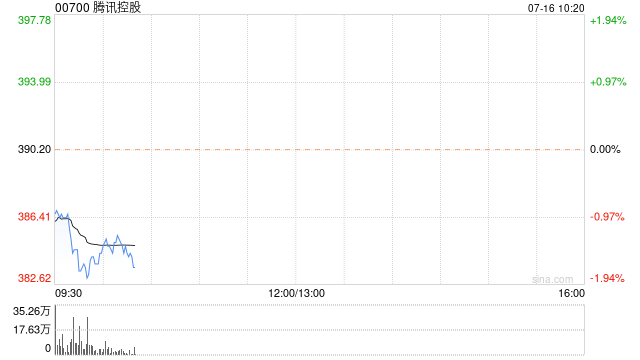

中金:维持腾讯控股“跑赢行业”评级 目标价468港元

中金发布研究报告称,维持腾讯控股(00700)“跑赢行业”评级,基于2024年游戏业务超预期,上调2024年Non-IFRS净利润1%至2,046亿元,目标价468港元。该行预测公司2Q24收入同比增长6%至1,576亿元,Non-IFRS营业利润同比增长19%至549亿元,Non-IFRS净利润同比增长26%至472亿元。

中金主要观点如下:

该行上调全年游戏收入同比增速预期至6%。

该行认为今年腾讯游戏业务不论是国内还是海外均具备较强的韧性,主要考虑到:1)海外游戏方面,海外子公司Supercell、Riot

game等正积极地进行组织或运营调整,《荒野乱斗》等老游戏流水出现大幅提升,且其流水递延周期较长;2)国内游戏方面,腾讯正在利用次新游如《金铲铲》《暗区突围》《火影忍者》等纵向占据垂类游戏赛道领先地位,而基础两大旗舰游戏《王者荣耀》和《和平精英》于今年3月实现流水的同比转正,二者形成较为坚实的基本盘;3)新游方面亦有超预期表现,5月上线的《DNF》手游连续两月占据iOS畅销榜榜首,该行预计其首月流水有望超过50亿元,超越此前市场预期。综合以上因素,该行预计2Q24游戏收入同比回正至4%,今年下半年《DNF》手游增量开始体现,该行预计全年游戏收入同比增长6%。

广告业务和FBS业务收入同比增速相对放缓。

广告业务:视频号广告依靠内、外循环保持高增长,同时腾讯广告系统积极推行AI提效,但由于该行观察到2Q24电商广告行业投放相对谨慎且去年基数较高,该行预计2Q24广告收入同比增长减缓至14%。FBS(金融和企业服务):该行认为,金融业务2Q24面临去年高基数以及商业支付份额渗透率较高等态势,同比增速或放缓;企业服务表现稍好,云业务依靠推广自研产品改善收入质量,视频号电商技术服务费逐步起量中。该行预计2Q24

FBS收入同比增长6%。

2024高质量增长持续,股东回报确定。

虽然该行在金融、企业服务、广告等业务上都考虑了大环境的不确定性,不同程度地调低了未来的收入增速,但公司游戏业务体现出较强的韧性,很大程度上抵消了未来宏观敏感性业务波动的风险。该行预计2Q24收入同比增长6%,毛利率为52.7%,预计Non-IFRS营业利润同比增长19%。而股东回报方面,腾讯2024年超1,000亿港元的回购计划正在稳步推进中,其1,200亿美元估值的投资企业(其中大部分为海外资产)以及公司优质的盈利能力基本可以保证其境外股东回报操作能力。

风险

宏观经济不确定性;游戏、增量业务不及预期;成本或费用率高于预期。